特约稿 • 刘昌孝院士|盘点2021:近10年世界新药研发与药品供求关系发展

Review 2021:Development of World′s Innovative Drugs R&D and Drug Supply - Demand Relationship in Recent Ten Years

刘昌孝

(天津药物研究院· 释药技术与药代动力学国家重点实验室·天津市药品监管科学研究会)

*基金项目:中医药国际合作专项基金[0610 - 2040NF020928]

#作者简介

刘昌孝,中国工程院院士、研究员、博士研究生导师。天津药物研究院名誉院长、终身首席科学家和学术委员会主任,释药技术与药代动力学国家重点实验室主任,中国-东盟传统药物国际合作联合实验室主任,并担任国家科技奖励评审专家,国家药品监督管理局中药监管科学研究中心专家委员会主任,中国医学科学院学部委员,国际药物代谢研究会中国办事处主任,国家药品监督管理局仿制药一致性评价专家委员会副主任,天津药学会、天津市药品监管科学研究会和天津学会学研究会理事长。我国药代动力学的学科开拓者和学科带头人之一,从事药理学、药代动力学、现代中药和中药质量研究50余年,近10年致力于生物医药发展战略研究,承担和参与多项生物医药战略咨询研究项目。承担包括国家“973”和“863”项目、国家科技部国际合作项目、国家重大专项课题、国家自然科学基金重点项目等国家重大研究项目50余项,发表论文450多篇,在国内外出版中英文学术专著30余部。曾获得国务院特殊津贴,香港紫荆花医学成就奖,全国劳模,全国优秀科技工作者,国际药物代谢研究会特别贡献,中国药学会突出贡献奖,世界中医药联合会中药分析与标准终身成就奖,以及循证中医药终身成就奖。

摘要

目的:回顾分析2021年世界创新药物发展情况并展望未来。方法:梳理总结2021年美国、欧盟和日本三大医药板块的新药成绩和研发特点,比较近10年批准上市的新分子实体和生物大分子药物的数量;从世界“创新药-仿制药-非处方药-特殊药”结构格局分析仿制药、临床需求与快速通道审批新药的发展现状与挑战。结果与结论:近两年,新冠肺炎疫情的持续,给世界经济带来重大影响,全球医药市场竞争愈加激烈,企业对新药研发投入不断增加,创新药研发将出现新的市场机会。近10年,批准上市的新分子实体药物的数量明显高于生物大分子药物。仿制药发展是世界合理的药物结构格局未发生变化,虽然创新药是体现国家创新能力的主体,但仿制药仍是世界民生需求的主体。展望医药创新发展,未来5年发展的基本格局不会发生明显改变,创新投入居高不下与回报率逐年降低的现象难以改变;必须重视药物研发路径的创新发展;必须认识新药研发复杂而漫长的过程中,需要引入商业市场机制,而商业市场发展的实现需要遵从临床需求;必须下大力气重视创新临床路径,降低临床投资成本,迫切需要使用人工智能(AI)等创新技术来改进新药研发过程;为满足民生需求,各国政府要从国际战略高度提高认识,推进仿制药健康发展。

关键词:新药发展;民生需求;临床导向;仿制药;研发投入

Key words:new drug development;people's livelihood needs;clinical orientation;generic drugs;research and development investment

中图分类号:R95 文献标志码:A

近两年以来,新冠肺炎(COVID-19)疫情暴发并持续蔓延,新冠疫苗和抗病毒疗法受到了普遍关注,同时其他各疾病领域的药物研发进展也并没有丝毫放缓。随着全球医药市场竞争愈加激烈,企业对新药研发投入不断增加,促进新的药物靶点及治疗方式不断被发现和应用,创新药研发将出现新的市场机会,因此各界对全球新药研发进展的关注愈发强烈。为此,主要梳理了美国、欧盟和日本的新药发展成绩,介绍主要的突破性进展;从临床失败的案例分析以临床需求为导向的新药临床研发的重要性;回顾仿制药在世界医药格局中的地位,分析其为世界提供安全、有效、经济、可及药品及降低医疗成本的价值,还对处理药物供需关系的影响因素进行了简要分析。

1 2021年创新药物发展的主要成绩

1.1 美国

根据年初Nature杂志对2021年美国食品和药物管理局(FDA)批准新药的盘点和FDA网站公布的信息,年内批准了新分子实体(new molecular entities,NMEs)36个,生物大分子药物14个,总计50个,其中NMEs占72.00%,生物大分子药物占28.00%。

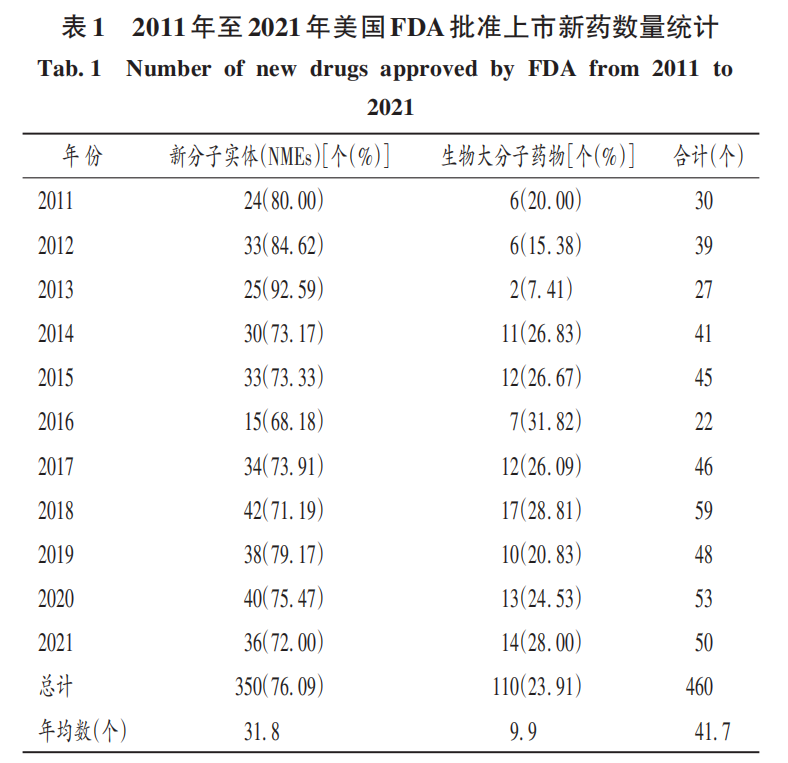

笔者收集并统计了FDA2011年至2021年批准的新药数量(见表1),发现各年批准上市的NMEs和生物大分子药物的数量和占比情况基本一致。这11年的数据显示,NMEs占主导地位(76.09%),生物大分子药物仅占23.91%。FDA的生物制品评估和研究中心(CBER)还批准了具有里程碑意义的mRNA疫苗和CAR-T细胞产品,但CBER批准和应急使用授权(EUA)未被包括在年度新药统计数据中。

生物药方面,CBER批准的疫苗是2021年“批准”的明星。尤其是辉瑞/BioNTech公司的COVID-19mRNA疫苗开创了先例。BioNTech公司于2020年1月开始研发,3月与辉瑞公司达成合作,7月进行Ⅱ/Ⅲ期临床试验,12月便提供了应急使用授权(EUA)的安全性和有效性数据。在该计划启动仅1.5年后,于2021年8月获得FDA完全批准,这已经超越一般疫苗发现和开发的平均时间10.7年的水平。

2021年FDA批准的10个最引人注目的药物,被认为是治疗获得新的突破,或是首个被批准用于某个适应证而满足了医疗需求的药物,或是同类药物中首个被批准用于某个适应证。包括:百健公司的Aduhelm(aducanumab),辉瑞和BioNTech公司的Comirnaty,辉瑞公司的Xalkori,Aurinia公司的Lupkynis(voclosporin),默克公司的Tepmetko,基因泰克公司的Actemra,Chiesi Global Rare Diseases公司的Ferriprox(deferiprone),艾伯维公司的Qulipta,诺和诺德公司的Wegovy,武田公司的Livtencity。2021年新药获批的一大亮点是,借助FDA快速通道认定和/或孤儿药认定的比例高达80%,与2020年(占比68%)相比增加了12%。

癌症治疗获得新的突破方面,值得介绍的是FDA批准安进(Amgen)公司的KRAS-G12C抑制剂sotorasib上市,这是癌症治疗药物的一个里程碑。然而,尽管sotorasib在突变非小细胞肺癌(NSCLC)患者中得到认可,但还没有满足期望,目前正在评估其与其他药物联合治疗各种癌症的疗效。

FDA 2021年批准的新药中,默沙东公司first-in-class缺氧诱导因子-2α(HIF-2α)抑制剂,用于治疗与VHL(一种与血管浸润性肿瘤相关的遗传性疾病)相关肿瘤。对VHL疾病生物学数十年的研究表明,HIF-2α是氧感应的关键驱动因素,为新型抗血管生成药物的发展开辟了道路。武田公司的小分子激酶抑制剂mobocertinib,能够选择性靶向exon20突变的表皮生长因子受体(EGFR)。FDA批准的Livtencity,属“孤儿药”和突破性疗法的NMEs,作为一种抗病毒药物,其针对并抑制UL97蛋白激酶及其天然底物。Livtencity还获得了欧盟的“孤儿药”认定。除BMS公司开发的用于多发性骨髓瘤的首款靶向B细胞成熟抗原(B cell maturation antigen,BCMA,CD269)的CAR-T细胞疗法外,FDA还批准了基于靶向CD19的另外5个CAR-T细胞疗法。BCMA在B细胞表面表达,已成为抗体、双特异性药物、ADC和细胞疗法的试验靶点。

葛兰素史克公司的PD1单抗(dostarlimab)是FDA批准的第100个抗体药物。其他5个PD1/PDL1抗体有望在2022年获批准。基于检查点抑制剂的研发,已成为“商业赞助商、临床试验和重复开发计划的蜂拥而来”的促进药物开发合作形式。强生公司获批的新药amivantamab,是靶向EGFR和MET的双特异性抗体,用于EGF Rexon 20突变的NSCLC(这一类型癌症对小分子EGFR抑制剂具有耐药性)。双抗目前占临床阶段抗体治疗的近20%。

FDA还批准了两款ADC药物,loncastuximab tesirine是靶向CD19的ADC,用于治疗B细胞淋巴瘤;Seagen/Genmab公司的tisotumab vedotin是靶向组织因子的宫颈癌ADC。2019年,阿斯利康公司获得FDA批准的靶向人表皮生长因子受体2(HER2)的ADC trastuzumab deruxtecan的临床数据表明,与抗体和之前批准的ADC相比,新型ADC具有更好的疗效。

1.2 欧盟

截至2021年12月17日,欧洲药品管理局(EMA)已批准49个新药(新活性物质,new active substance),包括全球首批上市的新药有7个。其中,小分子药物32个(65.31%),单克隆抗体药物13个(26.53%),新冠疫苗2个(4.08%),细胞和基因疗法(cell and gene therapy,CGT)2个(4.08%)。

从企业新药获批上市数量来看,罗氏制药成为大赢家,有5个新药获批上市(包括与其他药企联合开发,下同),数量最多,其次是阿斯利康公司(4个)、强生公司(2个)、百时美施贵宝公司(2个)、再生元公司(2个)、拜耳(1个)、GSK公司(1个)等。

全球首批上市的7个新药包括:1)jemperli为PD-1阻断抗体,是全球首个用于复发或晚期子宫内膜癌的药物。2)tralokinumab用于治疗中度至重度特应性皮炎的成人患者,是全球首个获批治疗特应性皮炎的单克隆抗体疗法。奥维昔巴特(Odevixibat)用于治疗胆汁酸在肝脏中积聚,该药被欧盟指定为孤儿药。3)elivaldogene autotemcel是孤儿药,用于治疗18岁以下早期脑细胞白质营养不良(CALD)儿童患者。4)伏索利肽(Vosoritide)也是孤儿药,用于治疗2岁至生长板闭合的儿童软骨发育不全症(achondroplasia)。该病是一种罕见的遗传性疾病,由成纤维细胞生长因子受体3(FGFR3)基因突变引起,这种突变会影响身体几乎所有骨骼的生长,导致身材非常矮小。5)Voxzogo是全球首个获批用于治疗软骨发育不全儿童的药物,在欧盟和美国均被指定为孤儿药。6)bimekizumab,用于治疗适合系统治疗的中度至重度斑块型银屑病成人患者。Bimzelx是全球首个获批的旨在同时选择性抑制IL-17A和IL-17F的斑块型银屑病的治疗药物。7)regdanvimab,用于治疗不需要吸氧且疾病可能发生进展的成人COVID-19患者。

1.3 日本

截至2021年11月30日,日本独立行政法人医药品医疗器械综合机构(PMDA)全年共批准52个新药上市,包括新活性成分(new active ingredient)、疫苗、血液制品等,其中全球首次批准的新药有7个(13.46%),20个(38.46%)新药被授予孤儿药资格。

获批药物适应证方面,抗肿瘤药物数量很大,共有15个新药(28.85%),激素类、代谢病药物8个(15.38%),心血管系统疾病、帕金森病、老年痴呆症药物5个(9.62%),呼吸系统药物、抗过敏药物、感觉器官药物5个(9.62%),胃肠道用药、皮肤科用药、免疫抑制剂等药物5个(9.62%),疫苗和抗毒素血清等药物4个(7.69%),抗感染药物3个(5.77%),泌尿生殖系统药物、中枢/外周神经系统药物、血液制品各2个(3.85%),泌尿生殖系统药物1个(1.92%)。

值得一提的是,日本对抗感染药物的重视。三联复方制剂Recarbrio(relebactam hydrate/imipenem hydrate/cilastatin sodium),用于治疗对Recarbrio敏感的大肠杆菌、柠檬酸杆菌、克雷伯菌、肠球菌、沙雷菌、铜绿假单胞菌及不动杆菌属(限于对碳青霉烯类抗菌药物耐药的菌株)感染的患者。二联复方制剂Ronapreve(casirivimab/Imdevimab)在全球范围内首次获批,用于治疗SARS-CoV-2感染引起的疾病。单抗药物Xevudy(sotrovimab)用于治疗SARS-CoV-2感染引起的疾病。

从审批形式来看,获批的罕见病药物有21个,除因疫情需求特例批准6个(均为COVID-19治疗药物)、优先审批1个新药(Astellas Pharma公司开发的ADC)外,其他新药均是普通审评形式获批。这说明日本对采用优先审批程序是严格把关的。

2 仿制药的世界地位并未动摇

2.1 仿制药发展是世界合理药物结构的需要

世界需要合理的药物结构满足医疗卫生需求,各国的药品结构是事关国家安全和国家主权的战略问题之一,其仿制药不仅是保障社会稳定、防病治病、疫情需求、战备需求、经济发展、人民生活和生命质量的民生问题,更是关系国家、政府和企业安全的政治问题。虽然创新药是体现国家创新能力的主题,但从世界“创新药 - 仿制药 - 非处方药 - 特殊药”结构格局来看,仿制药仍是世界医疗卫生需求的主体。

全球仿制药行业发展历史悠久 。1984年美国Waxman-Hatch法案(也称《药品价格竞争与专利期补偿法》)获得通过,仿制药的研发和申请流程被简化。美国据此成为仿制药的受益者,成为全球真正的仿制药大国,其仿制药占全球40%的市场份额。根据该法案,仿制药只需要提供简化新药申请(ANDA),以生物等效性试验和文献数据来代替安全有效性试验,开发成本大幅降低。同时,该法案还规定了“Bolar 例外条款”,允许仿制药厂家在原研专利期内开展研发、申报和生物等效性试验,鼓励其挑战原研的专利,对首仿药给予180天的市场独占期。该法案的实施,一方面保护了原研厂家的利益,另一方面也为仿制药行业的发展铺平了道路。此后,全球仿制药市场开始蓬勃发展。有数据显示,近年来全球仿制药获批数量不断增长,2020年因疫情影响有所下降;美国FDA共批准909个仿制药,其中737个为完全批准,172个为临时批准。同时,全球仿制药市场规模也在不断增长,根据东方财富网2021年9月21日公布的数据,2020 年全球仿制药市场规模达4 520亿美元,预计2021年接近5 000亿美元。

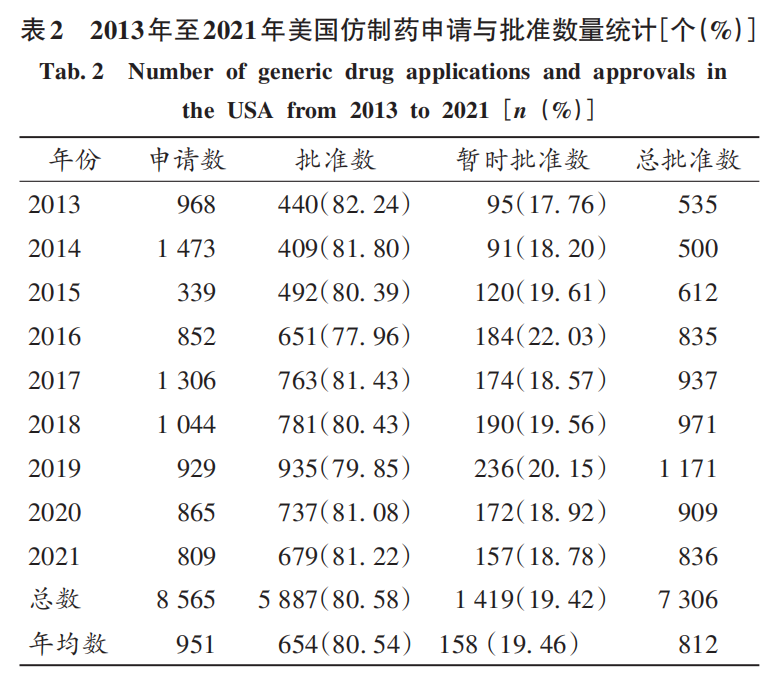

美国国内医疗使用药品的95% 也是仿制药,其中86%以上的处方药是仿制药。美国FDA仿制药年报显示,2013年至2020年8月间节省医药费用2. 2万亿美元,2017年至2020年每年节省医药费用2 500~2 900亿美元。笔者统计发现,2013年至2021年美国企业每年申请仿制药约1 000 个,获得批准和暂时批准的仿制药约800个(表 2)。FDA暂时批准,意味着因专利权、独占权因素,等待专利过后即可在美国上市。部分FDA 暂时批准的药品符合要求(在美国上市的FDA质量、安全和有效性标准)后可正式获得批准。

2.2 2021 年全球仿制药排名前 15(TOP15)的企业

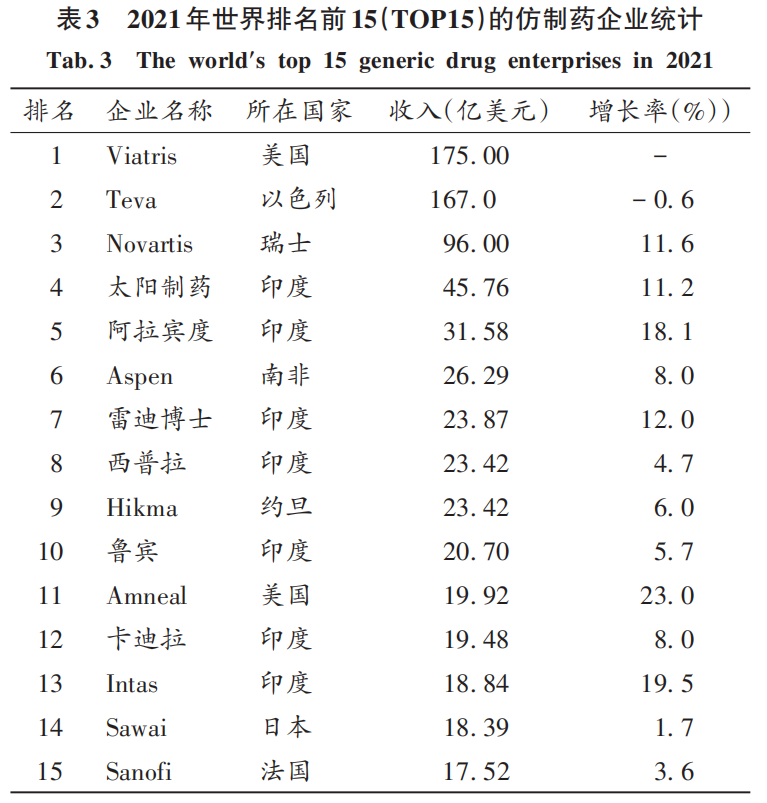

据国际政府基准测试协会(IGBA)2020年11月发布的数据显示,仿制药渗透率排名前5的国家分别是印度(97%)、美国(92%)、约旦(85%)、澳大利亚(84%)、日本(77%)。仿制药具有高性价比特点。仿制药做得好,需要精湛的制药技术、坚持不懈的改良来保证质量,同时还要配合高超的销售技巧才能卖得好。据IMARC集团的最新报告,全球仿制药市场规模2020年达到3860亿美元,2026年预计将达5170亿美元,2021年至2026年的复合年增长率将达4.9%。2020年,全球仿制药排名前15(TOP15)的销量达727亿美元。根据中国前瞻产业研究院等总结的2021年全球TOP15的仿制药企业中,印度有7家,占了近50%。据成招荣的2021年全球仿制药行业市场现状与区域市场分析显示,印度是名副其实的仿制药大国,仿制药渗透率最高(97%),居世界第一。

值得注意的是,新成立的Viatris公司(NASDAQ:VTRS)的发展态势。Viatris公司是2020年11月成立的新型医疗保健公司(Mylan和辉瑞的Upjohn),汇集了科学、制造和分销专业知识,具有经证明的监管、医疗和商业能力,为超过165个国家和地区的患者提供高质量药物。其产品组合包括跨越非传染性疾病和传染病等广泛治疗领域的1 400多个经批准的分子药物,包括全球公认的品牌药、复杂的仿制药和品牌药、越来越多的生物仿制药,以及各种非处方消费品。

日本2002年开始在医疗机构推动使用仿制药,引进激励机制,激励医师、药房和患者使用。仿制药替代率2017年超65%,2018年达80%。日本仿制药企业的集中度也显著提高,1975年近1 000家,到2016年集中到近200家(含OTC制药)。日本排名前3的仿制药企业(Sawai,Nichi-Iko,Towa)分别生产1 028个、765个和738个仿制药品种,共计2 531个品种。企业重视仿制药的研发投入,研发费用占比最高达到销售额的9%。政府也鼓励仿制药向外扩展国际市场。

印度被誉为“世界药房”,仿制药是其制药业最重要的组成部分,已成为全球仿制药行业的主要贡献者之一,以97%的仿制药渗透率排名世界第一。目前,拥有60个治疗类别的60 000个仿制药品牌,是全球最大的仿制药供应商,占全球供应量的20%。全球排名前15的仿制药企业中,印度就占7家,其排名前6的企业均以仿制药为主体,生产2 000多亿片制剂销往全球。

以色列Teva(梯瓦)公司是全球最大的仿制药公司,拥有5万多名员工,2017年销售额224亿美元,列全球制药企业销售额排行榜第11位。梯瓦公司的发展模式整体上非常成功,非常值得研究和学习。梯瓦公司利用Waxman-Hatch法案,通过挑战专利、打破仿制药竞争压力、提高自身产品覆盖范围来增加公司的产品数量。

3 临床需求与快速通道审批的新药

3.1 美国快速通道审批新药的发展

美国FDA于1988年引入快速通道(fast track)机制,在收到制药企业的主动申请后60天内给出答复;对于进入快速通道的药物,将进行早期介入、提前指导以达到少走弯路、加快整个研发过程的效果;制药企业还可分阶段递交申报资料,而不需要一次性递交全部材料。到2014年,美国FDA提供了4条特别审批通道,即快速通道(fast track)、优先审评(piority review)、加速批准(accelerated approval)和突破性药物(breakthrough therapies),以适应特别需求的品种获得早日上市的机会。

为了促进罕见病(rare diseases and/ or conditions)治疗药物的研发,美国早在1983年就通过了世界上首个孤儿药法案(Orphan Drug Act,ODA)。ODA自颁布以来取得了巨大成功,已成为制药行业、患者和政治家的共识,且成功带动了其他国家和地区的相关立法和实施。从一定程度来看,孤儿药审批可以说是一种快速通道审批的途径。ODA界定了罕见病及孤儿药,对罕见病的界定融入了经济与社会因素,其颁布与修订涉及众多利益相关方,包括联邦政府、企业、患者,民众和媒体发挥了重大推动作用。该法案虽然丰富了孤儿药市场,但也造成部分药品的高价问题。

3.2 2021年通过FDA快速通道获批的新药

全球药政法规事务咨询公司奥来恩在题为“2021年FDA CDER批准新药的分析-创新药获得FDA批准的加快通道”中的分析显示,2021年获批的50个新药有5种情况,包括:1)快速通道认定(fast track designation,FTD)有18个(36.00%),有助于加快新药研发及申报资料审评进程;2)突破性治疗认定(breakthrough therapydesignation,BTD)有14个(28.00%),享有快速通道认定的所有优惠政策,可获得与FDA的沟通交流与技术指导,从而加快药物的后续研发;3)优先审评认定(priority reviewdesignation,PRD)有34个(68.00%),仅需CDER确定某个药物获批后将显著改善某种严重疾病的治疗有效性和/或安全性;4)加速批准(accelerated approval,AA)有14个(28.00%),对于一些治疗严重疾病且与现有药物相比具备显著优势的药物,FDA可以根据合适的能够预测临床受益的替代终点来批准药物上市,有利于把那些可以提供重大医疗进展的药物更快带给市场;5)孤儿药认定(orphan drug designation,ODD)有26个(52.00%),这是对美国患病人数少于20万的疾病治疗药物的一种特殊审批形式。但是,目前用于治疗罕见病的新药仍非常有限,仅有很少或没有可用的药物。

3.3 对药品快速审批的质疑

2015年夏天,美国政府又提交了《21世纪治愈法案》(21st Century CuresAct),旨在进一步推动药物审批加速。但一些最新的研究认为,加速审批或许会使一些无效甚至是有害的药物进入市场。

阿尔茨海默病(Alzheimer's disease,AD)是一种进展缓慢的神经退行性疾病。100多年来,全球只有5个用于临床治疗的药物,且临床获益并不明显。过去20多年里,相继320余个进入临床研究的药物均宣告失败。过去几十年里,几乎所有靶向β-淀粉样蛋白的治疗策略均在临床试验中“全军覆没”。

2021年6月7日,美国FDA采用加速审批渠道批准了自2003年来首个AD新药aducanumab(Aduhelm)。这一药物是AD治疗历程中近20年来的“超级重磅”新药,但也引发了对FDA药物审批标准的重大争议。FDA的这一决定已经导致了3名FDA神经系统药物咨询委员会专家辞职,包括Joel Perlmutter(华盛顿大学)、David Knopman(梅奥医学中心)和AaronKesselhein(哈佛大学)。Aaron Kesselhein甚至称这是美国近期最糟糕的药物批准决定。3名专家曾联合在JAMA上发表观点性文章,对aducanumab进行评估。接受高剂量aducanumab治疗组患者,衡量认知能力的CDR-SB评分在EMERGE临床试验中降低22%(评分降低意味着疾病症状恶化速度减缓),在ENGAGE临床试验中反而升高了2%。

aducanumab获批引发争议的原因有2个,一是两项关键Ⅲ期临床试验结果不一致,二是目前学者们对解决了β-淀粉样蛋白的沉积就能治愈AD这一观点存在质疑。研究者试图寻找治疗AD的特效药物,然而这些研究的疗法虽能成功降低了患者的Aβ水平或消除了大脑中的β-淀粉样蛋白沉积,但对患者认知能力衰退却没有帮助。aducanumab是基于β-淀粉样蛋白假说而开发研制的一种单克隆抗体药物,约有35%的高剂量治疗患者会出现药物相关的脑部水肿等反应。基于疗效的不确定性和潜在的安全隐患,外围专家咨询委员会一致不同意获批aducanumab。2020年10月,有2家公司向FDA寻求对该药物的监管批准,但能否获批仍存在很大的不确定性。

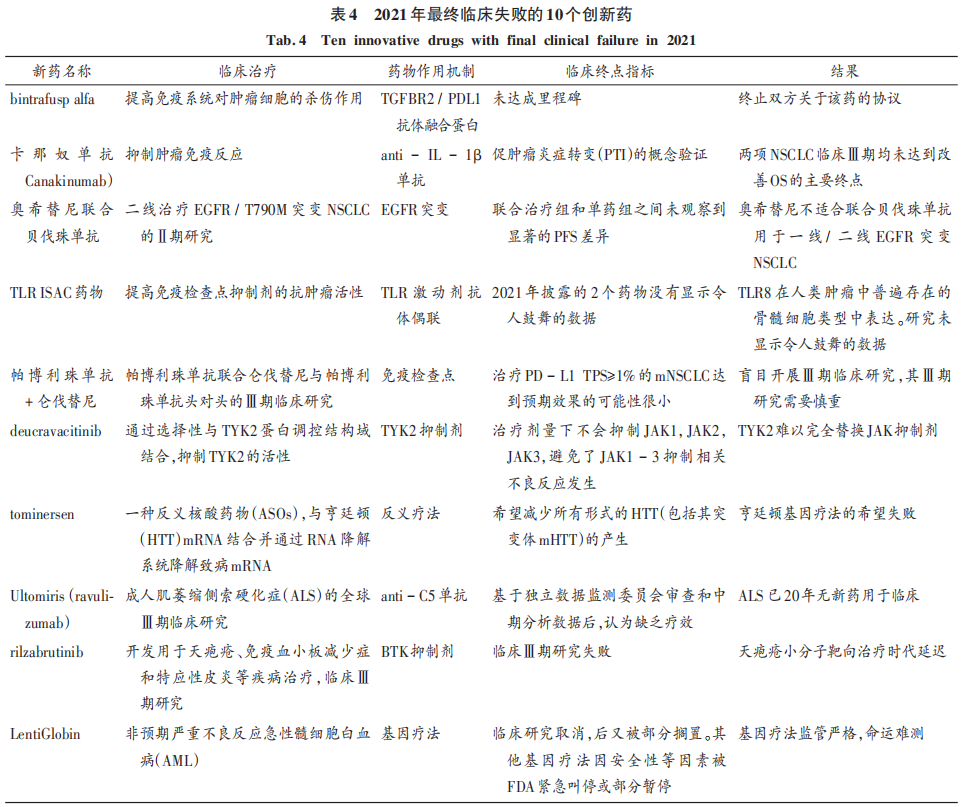

3.4 以患者为中心、以临床需求为导向的新药研发挑战

如何适应当前新药审批中以患者为中心、以临床需求为导向新要求的挑战是新药研发面临的难题。当临床试验出现阴性临床结果,就意味着新药的特点未满足临床需求,肯定是失败的重要原因。表4总结了2021年最终临床失败的10个创新药,并分析了失败原因。

4 不同国情的采购模式影响药品供求关系的发展

4.1 医药产品供求关系的复杂性

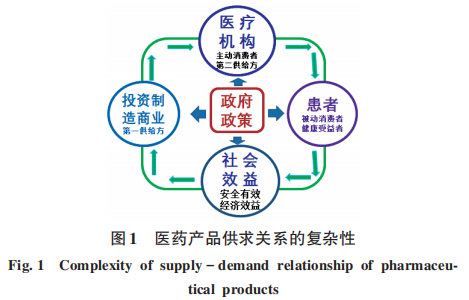

作为特殊产品,基本属性决定了医药产品发展是一项系统工程,受多方因素影响,也受不同国情所形成的特殊监管模式的影响,而呈现出复杂的供求关系(图1):以投资、制造、商业为第一供给方,医疗机构为主动消费者和第二供给方,患者为被动消费者(医师开什么药就用什么药)和健康受益者(用对了药时患者康复,用不对药患者不但得不到康复,甚至出现生命安全问题和经济损失),在上述基础上形成社会效益(以安全、有效、经济效益为特征),不同国家政府出台的政策明显影响着四方关系。医药产品供求关系不仅与国家发展政策、鼓励创新和适度发展仿制药提高药物供给体系及格局有关,还与药品采购政策、医疗保障能力及商业保险能力有关。因此,如何平衡四方关系显得十分重要。

1999年,WHO在日内瓦颁布《WHO良好药品采购准则》(operational principles for good pharmaceutical procurement),明确提出应采购最具成本-效益的药品,选择可靠的供应商购买优质药品,保证产品及时交付,并且尽可能降低采购总成本。通过对美国、英国、德国、荷兰4种药品采购模式的特点和影响进行分析,笔者认为,药品采购政策是各个国家特定国情下的产物,国际上并没有统一的采购模式可以完全适用于所有国家。各国采购模式的共性之处在于,降低药品价格、节省医保基金支出是药品采购的核心出发点,价格是主要但非唯一的考量因素,综合性价比越来越受到重视。当过度关注价格时,应考虑可能产生的供应问题,以及品种遴选、频繁采购对患者用药的影响。

4.2 美国的药品采购模式

美国是实行医药分开政策的国家,集团采购组织(group purchasing organization,GPO)主要针对各类医疗机构住院用药进行采购。1910年以后的数十年,随着医疗费用的急剧上涨及保险偿付比例的下降,医院成本压力越来越大,促进了美国GPO的发展。GPO与药品生产商或经销商谈判获得价格折扣,各个GPO在医院业务上也相互竞争。GPO运行费用主要依靠生产商提供的合同管理费用(contract administration fees,CAFs)。1987年,美国国会在反回扣法(The Anti-Kickback Statute)除外条款中添加“GPO安全港(safe harbor)”条款,允许GPO向供应商收取不超过购买价格3%的合同管理费用。

美国GPO采购流程包括发标、评标、谈判及磋商、订立合同、供应商交付等。在发标方面,GPO会对医疗机构开展调研并收集其采购需求,在网上发布招标方案,要求供应商投标。在评标方面,供应商的选择主要由医疗机构的医师、药师和其他临床专家组成的评审委员会决定;要考量非财务因素,如供应商供应保障能力、服务和信誉水平、产品质量和安全、产品原料药来源、美国FDA监管警告记录等。医疗机构确定供应商后,由GPO与供应商谈判磋商合同细节,形成会员医院统一适用的合同条款。对医疗机构而言,并没有被强制要求必须使用GPO制定的合同,所有合同签订都是自愿的,也经常存在医疗机构、疗养院等不使用GPO合同的情况。通常只有在获得更大折扣时,GPO才会签订单一货源合同。

目前,GPO在美国医药供应链中发挥着越来越重要的作用,其最大优势就是节约成本。GPO每年为医疗保健系统节省费用550亿美元,10年来合计达8 640亿美元。对供应商而言,参与GPO采购可以节省交易成本、形成规模效应,并且通过提前备货来优化库存管理,但可能导致产品市场竞争程度下降、用药短缺等问题。另外,也存在关于对GPO可能产生垄断、限制竞争、影响产业创新的质疑。

4.3 英国的药品政府采购机制

英国国民医疗卫生服务体系(National Health Service,NHS)始建于1948年,是基于财政预算对所属医疗机构实行高度计划性管理的卫生服务体系。英国药品政府采购是指“针对公立医院使用的药品,包括品牌药、血液制品、生物类似物、仿制药,英国卫生部商业药品处(Commercial Medicines Unit,CMU)均可组织采购”。

就仿制药采购而言,在采购主体上,由CMU代表卫生部和NHS统一管理医院药品采购、供应等工作,同时药品采购工作得到国家药品供应小组、药品市场供应小组等部门支持。CMU会充分考虑药品的特点、使用场景、用药安全风险。凡是一家企业连续2次中标,即使第3次报价最低,也不能中标,从而避免垄断、保证市场供应。在中标结果执行上,医院按照框架协议和供应商签订实际购买合同,理论上不允许医院与供应商进行二次议价,实际上医院出于成本考虑,仍会与供应商谈判,压低采购价格。

英国非常重视药品政府采购在药品价格调控中的作用。英国公立医院药品采购仅占NHS药品费用支出的20%~30%,其中仿制药采购数量占60%,金额占20%。英国政府主导药品集中采购,在一定程度上能起到促进竞争、降低采购价格、提高NHS资金使用效率的作用。

5 未来 5 年的展望

5.1 全球医药创新发展的基本格局不会明显改变

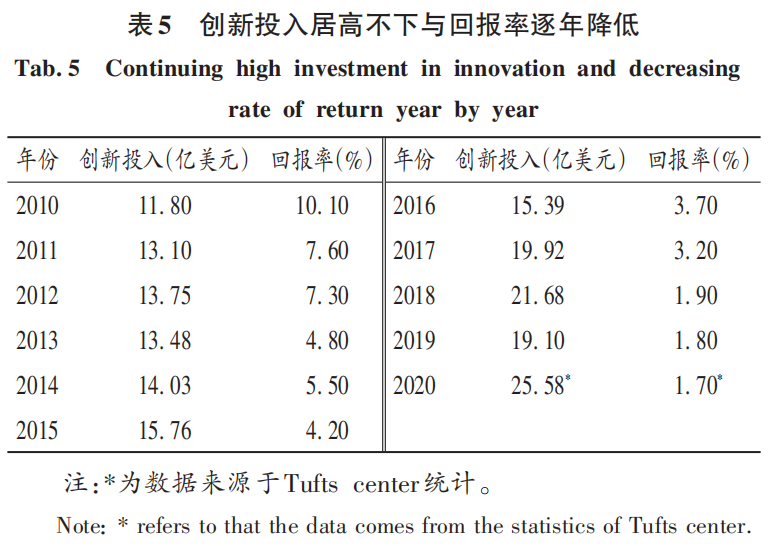

分析全球医药创新的未来形势,可能呈现六大趋势:1)全球药品市场增速加快,特别是疫情需求的影响越来越明显。2022年需求预计将达11 000亿美元,年增长8.4%。2)在美国的带动下,全球加速审批的新药占比越来越高。3)制药巨头企业持续加码研发投入,而回报率越来越低(表5),可能出现世界创新研发和仿制药产业向亚太迁移。4)多元化研发模式将迎来国际合作形式的变化,由于国际、国家、区域利益的关系,受大型制药企业研发效率不高的影响,外资制药企业纷纷关闭或出售在某些国家研发中心,传统研发模式开始变革,转而与研发效率更高的早期研发型小企业合作。5)虽然生物仿制药研发方兴未艾,但由于研发成本高、品种多、应用范围小、疗效有限、市场承受度等问题,未来5年获批生物大分子药物的数量超过NMEs(占70%)的可能性较小。孤儿药研发活跃,但上市后拓展新的适应证有难度,最近很多重磅交易都涉及到孤儿药,其新药研发将会因品种差异带来的利好也有所不同。6)仿制药是各国满足临床需求的基本来源,即使美国用20%的GDP用于医疗卫生开支,也需要仿制药来节省数以千亿美元计(每年约2 600亿美元)的药费开支,仿制药因低价、有效、安全特点仍是发展中国家满足民生需求的主力。

从历年新药研发投入来看,临床费用是开发研究的大头,其中临床前研究仅占30%(药物筛选5%,医学研究10%,药物评价研究15%),随着临床试验的开展,一期比一期高(临床Ⅰ期5%,临床Ⅱ期15%,临床Ⅲ期50%),临床研究耗时也在6~8年不等。因此,不仅需要重视临床前开发计划的先进性、生物学模型精准、药靶与临床疾病的关联性,更需要把握好临床进展的每一关。

新药研发的大多数项目会以失败告终,现在进入Ⅰ期临床试验的药物90%以上不会上市。现在的研发项目几乎没有可能100%“去风险”,做一个准一个不现实,失败贯穿于整个研发过程中。“去风险”的具体执行就是更加个性化,每个公司各有“套路”,对风险的忍受程度也各有不同。同时,研发决策质量与市场、监管、支付环境变化也有关联,还需关注靶点组织的药物浓度、药物与靶点是否以预期方式结合、相关药理变化等。合理设计、高效执行Ⅱ期和Ⅲ期临床试验是研发的关键。

5.2 必须重视研发路径的创新发展

针对创新药物研发周期长、投资高、风险高、成功率低和回报率低的“一长两高两低”特点,有一些跨国制药企业对已形成近60年的研发模式和路径进行了大量革命性工作,如“加快审评”“孤儿药政策”“靶点验证”“生物标志物识别”“临床终点”“真实世界研究”等,取得了一定成效,目前已经有很成熟的化合物研发管道(pipeline)。新药研发是一个厚积薄发的过程,在传统的研发体系下,没有pipeline的经验累积是新的原研药企业遇到的很大障碍,为改变此局面,人工智能(artificial intelligence,AI)被寄予厚望。但新药研发如此复杂,AI仍不能完全代替人类大脑,在理解生物学各个环节的局限性也导致了新药研究的很多问题难以解决。

AI应用于医药研发更重要的是落地场景的选择,将科技和传统医药结合起来。AI可以应用于锁定致病蛋白质、筛选对蛋白质起作用的药物成分、评估药物成分的安全性并决定合成方法、制订临床试验计划等,目前在用于构建新型药物分子、药物挖掘、筛选生物标志物、新药有效性/安全性预测、精准医疗和新型药物靶点与组合疗法等方面已有所进展。

BROWN等对2010年至2019年间美国FDA批准的378个新药和27个生物仿制药,按年份、治疗领域、模式、给药途径、一流指定、批准时间和快速审查类别的批准号进行了分析和评估,结果显示,肿瘤学仍然是最大的治疗领域(25%),其次是感染(15%)和中枢神经系统疾病(11%);监管激励措施是有效的,孤儿药和根据GAIN法案批准的抗菌药物增加就可以证明;临床开发时间可能正在增加,也许是孤儿药适应证增加的结果;小分子药物继续且主要遵守“5法则”(Ro5)参数,但随着反义寡核苷酸(ASO)、小干扰RNA(siRNA)和抗体导向偶联物(ADC)的批准,新模式的创新正在迅速发展。最后,他们还详细讨论了解决为满足临床需求领域的新靶点和科学突破。

表型药物发现(PDD)直接使用生物系统进行新药筛选,虽然已被证明在发现具有新机制的药物方面是有效的,但为了更广泛应用,需要解决关键挑战:由于缺乏有效的工具来处理和优先处理命中,合格的潜在客户和过载的管道的进展,以及具有不良机制的线索的进步。基于人的表型平台正在应用于整个发现过程,用于命中分类和优先级排序,消除具有不合适机制的命中,以及通过基于途径的决策框架支持临床策略。随着这些方法使用的增加,将获得推动更好决策的能力,从而促进PDD更大范围的采用。BLOOM等提出的构建药物发现模式,也提供了有益的探索方向。

RAYNER等认为,利用最新技术,对于未来抗感染药物的模型知情(model-Informed)药物开发很重要。KASHTE等认为,COVID-19疫苗研发的快速发展、影响因素、挑战和未来前景必须引起重视。

新药发现和开发成本高昂、耗时且往往效率低下,在研发过程中会出现许多失败。在AI的支持下,语言模型(LM)改变了自然语言处理(NLP)的格局,为更有效地改变治疗开发模式提供了可能。LIU等总结了AI驱动的语言模型进步及其在帮助药物发现和开发方面的潜力。在开发抗新型冠状病毒策略、新疗法的潜在作用,包括药物再利用、可能导致大流行的传染病研究方面,特别强调了AI驱动的语言模型在目标识别、临床设计、监管决策和药物警戒方面的机会。

在新药研发复杂而漫长的过程中,投资者必定要引入商业市场,而商业市场需要服从临床需求才能实现。研发过程通常跨越数年,且由于高损耗率而产生巨大投资成本,迫切需要使用AI等创新技术来改进。不同AI工具正在被应用来支持药物开发过程的4个步骤,即药物发现的基础研究、临床前阶段、临床阶段和上市后临床研究。GALLEGO等综述认为,AI已被证明有用的一些主要任务包括识别分子靶标、寻找命中和先导化合物、合成类药物化合物以及预测ADME-Tox,这篇综述一方面使药物开发中使用的一些关键AI方法的数学视野更接近药物化学家,另一方面使药物开发过程和不同模型的使用更接近数学家。JIMÉNEZ-LUNA等也就药物发现中AI问题的最新进展和未来展望进行了分析。

5.3 必须重视临床研发路径的革命

根据世界新药研发的现实情况,笔者认为,“必须重视临床研发路径的革命”且十分关键。其理由是:1)在整个研发过程中,70%的成本消耗于临床试验;2)各种快速审评审批程序对临床前评价发挥的作用并不重要;3)快速审批通道为提前上市开了“绿灯”,但留下的安全有效“尾巴”成为政府监管和企业责任处理的难点;4)从大量Ⅱ期和Ⅲ期临床试验失败的案例可见,影响临床安全有效的问题还很复杂,以患者为中心、以临床需求为导向的新理念是新药研发的挑战和难题。

近年来,为了适应免疫疗法、再生医学、细胞和基因疗法等创新产品,全球药物开发格局发生了巨大变化。全球COVID-19疫情大流行还导致负责批准新药的主管部门实施与之相适应的监管途径,以便及早获得创新疗法和疫苗,但面临着开发时间短,或患者人数少,或药品功能需要完整的新生产等问题的新挑战。

临床药理学是对人类药物的研究,包括从首次人体研究到随机对照试验(RCT)和大人群的收益风险比评估。无论未来发展如何,开始人体药理学研究之前,关于药物作用机制和严格研究设计的可靠的初步数据仍将至关重要。尽管替代设计(务实试验、平台试验等)正在出现,目前随机对照试验仍是评估人类药物疗效的黄金标准。AI、机器学习和基于互联网的试验等新技术的贡献,有可能改进药物开发。在精准医学领域,新的疾病表型和类型可能有助于确定新的药理学靶点、治疗反应者和有药物不良事件风险的患者。在这样一个不断变化的环境中,通过转化研究,透明地共享临床试验数据,以及加强药物专家、患者和公众之间的互动是优先行动领域。转化科学的使命是为改善人类健康的干预措施的开发和传播带来可预测性和效率。许多转化研究中心成立,在广泛的转化领域,体现、实施和支持取得了实质性进展,从诊断和药物开发到临床试验,从实施科学到教育等方面对未来创新研究正发挥着作用。

美国FDA一直积极推动在药物开发中使用真实世界数据(RWD)。RWD可以产生重要的真实世界证据,反映使用治疗的真实世界临床环境。与此同时,AI(包括机器和深度学习,ML/DL)方法越来越多地用于药物开发过程的许多阶段。AI的进步也为分析大型多维RWD提供了新的策略。因此,有学者对过去20年的文章进行了快速评估,以概述同时使用AI和RWD的药物开发研究,发现最受欢迎的应用是不良事件检测、试验招募和药物再利用,同时还讨论了当前的研究差距和未来的机会。

5.4 需要从国际战略高度认识仿制药发展

2021年2月11日,美国FDA药品评估与研究中心(CDER)的仿制药办公室(OGD)发布了2020年度报告,该报告是OGD第6份年度报告。OGD认为,提供更多可负担(经济可及)的药物仍然是FDA的公共卫生重点,仿制药的竞争可以降低药品价格,并改善美国患者的药物可及性。该报告指出,目前美国每10张处方中就有9张使用仿制药。在过去的近10年中,仿制药为医疗系统节省了2.2万亿美元。COVID-19疫情期间,OGD迅速将重点放在优先考虑与COVID-19相关的仿制药品的申请评估。OGD和整个仿制药计划还保持了FDA的严格标准,用于基于质量数据和可靠的科学依据评估非COVID-19产品。

OGD主动支持仿制药开发和评估的一些战略性、策略性措施值得重视,也对患者用药的经济可及产生了积极影响。其中包括:1)为生产商提供信息以开发和提交更高质量的申请,有助于提高竞争优势;2)继续实施FDA的药物竞争行动计划(DCAP),提高仿制药开发、审查和批准流程的效率;3)最大限度地提高复杂仿制药的科学和法规透明度;4)为确保继续获得低成本、安全、有效和高质量的药品做贡献;5)加强国际合作,与30多个监管机构共享信息,协调和促进科学和技术创新,从而最大限度地参与国际药品监管计划(IPRP)和ICH,进行监管交流,并确定潜在的仿制药国际协调主题。

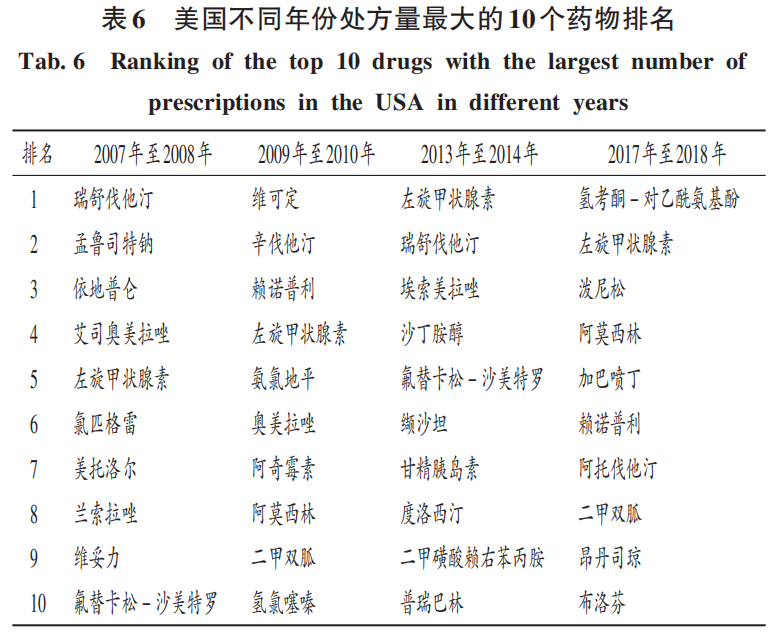

为提高对仿制药的国际战略认识,笔者特别分析了近10多年全球(美国数据)处方药中仿制药的情况(表6)。根据药房报告的索赔数据,美国在2017年编制了10种最受欢迎的处方药(GoodRx)清单,所有药物都是通用的,这些处方有经济可及、费用低的特点,大多数为仿制药“老药”,基本没有相应年份批准的新药。

据统计,2021年全球仿制药市场规模超过4000亿美元,其中美国是主战场。专利药专利到期是仿制药市场增长的主要动力,预计未来仿制药市场规模将以平均每年5%~10%的稳定速度增长,全球仿制药行业依然处于较好的成长期。仿制药发展增长的原因可能来自5个方面:1)新药研发效率低下,短期内难有突破;2)许多专利药于2020年至2025年到期,让仿制药迎来战略机遇期;3)世界经济格局影响一些跨国大制药企业转向或涉足仿制药开发,为此注入资金、扩大市场;4)世界各国医疗投入限制,降低医疗保障成本;5)全球生物仿制药产业的发展动态,如欧美加速完善监管法规、美国平价医疗法案的落实,提供了较宽松的监管政策环境。

6 结语

从2020年的销售数据来看,随着全球癌症发病率的持续上升,2021年抗肿瘤药物继续是发展的热门领域。该类产品的特点为专利期长、靶点及仿制创新药多且价格昂贵也会给企业研发带来希望。从2021年的实际发展情况来看,美国、欧盟和日本三大创新区块所批准的新药还是抗肿瘤药物占绝对优势。新药研发是长周期、高投入、高风险的系统工程,对已有药物的循证应用不可避免,已上市多年的现代药物也纷纷出场,但COVID-19是一个全新的疾病领域,当前所有被应用于此病的药物,自主增加新适应证的应用只能算是一种“同情用药”。由于病毒的结构特点和变异特性,抗病毒药物研发存在天然的困难,在科学和技术上还有许多未知问题,出现一种“神药”并非易事。回望2021年创新药物的业绩,关于COVID-19治疗药物的创新发展,可圈可点的并不多。

参考文献:略。

该文完整发布于《中国药业》杂志2022年3月5日出版的第31卷第5期第1~12页。

扫描下方二维码即可查看当期杂志全部内容↓↓↓